今日,国元证券发布公告,即将召开持有人大会,审议国元元赢四个月定期开放债券型集合资产管理计划相应转型变更为长盛元赢四个月定期开放债券型证券投资基金有事项的议案。

上述公告意味着,国元元赢四个月定开债的管理人即将由国元证券转移至国元证券参股的长盛基金。这继2023年第三季度方正证券金立方一年持有期混合型集合资产管理计划的管理人变更为方正富邦基金之后,又一例券商资管大集合产品管理人向公募基金公司移交的案例。

Wind数据显示,券商现有参公大集合产品数量共计190只,截至2024年6月30日,其资产规模超过3500亿元。

国元元赢四个月管理人或变更为长盛基金

10月14日,国元证券发布公告,决定以通讯方式召开集合计划持有人大会,审议国元元赢四个月定开债集合资产管理计划变更管理人为公司参股的公募子公司长盛基金,以及上述集合资产管理计划相应转型变更为长盛元赢四个月定期开放债券型证基金有关事项的议案。

这也意味着,国元元赢四个月定开债产品的管理人将变更为长盛基金。而国元证券为长盛基金的第一大股东,持有比例为41%。

公开资料显示,国元元赢四个月定开债成立于2021年10月28日。截至10月11日,该产品2024年以来净值增长了2.13%,成立以来净值涨幅超过了12%。截至二季度末,该基金的规模约为12.47亿元。

本次公布的产品修改方案中,上述产品的投资经理由国元证券旗下投资经理李雅婷、夏真辉变更为长盛基金旗下基金经理张建。张建曾任中国银河证券股份有限公司交易员、投资助理、银河金汇证券资产管理有限公司投资助理、投资主办人。2021年11月加入长盛基金管理有限公司固定收益部,目前在管8只公募基金,在管规模为121.15亿元。

值得注意的是,本次产品变更还涉及调整产品费率结构、变更产品会计师事务所、调整估值方法、调整信用评级限制及调整业绩比较基准等,并相应修订产品法律文件。值得注意的是,将产品“主动投资信用债的债项信用评级范围为AA及以上”调整为“主动投资信用债的债项信用评级范围为AA+及以上”。

此外,wind数据显示,截至今年二季度末,长盛基金的资产规模为925.75亿元,债券型基金规模为570.45亿元,占比超过六成。

对于本次产品管理人变更至旗下长盛基金,国元证券向持有人表示,是综合考虑份额持有人需求及本集合计划的长远发展,为了充分保护份额持有人利益。

大集合管理人变更公募浪潮在路上

回顾过往,2023年8月方正证券发布公告,方正证券金立方一年持有期混合型集合资产管理计划的管理人变更为控股子公司方正富邦基金,成为业内券商资管大集合变更为旗下公募子公司管理的首只产品。

尽管,国元元赢四个月定开债产品管理人变更为旗下公募基金,并不是行业首次,但依然成为了行业内关注的焦点。

“我们了解到,除国元外,目前还有多家券商大集合产品正忙着和旗下公募子公司沟通,后面准备召开持有人大会,推动大集合产品管理人转移至公募基金。”沪上某券商资管人士向记者表示。

某中型券商资管人士也告诉记者:“目前有一批绝对不会做公募产品的券商或券商资管,应该会将旗下的大集合全部转给同股东的公募基金。不过,有些券商或者券商资管还在等待后续政策的进一步明确。”

“未来,会有越来越多的券商参公改造大集合的管理人变更为旗下公募基金。如果没有参股公募基金,又明确未来不能做公募基金的券商,旗下大集合产品很可能面临到期清盘。”某券商资管资深人士进一步指出。

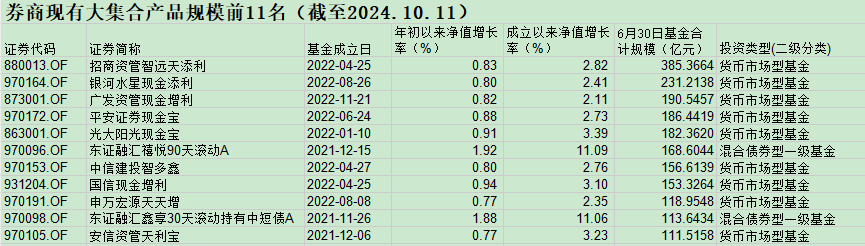

Wind数据显示,券商现有参公大集合产品(A、C类合并计算)数量共计190只,截至2024年6月30日,其资产规模超过3500亿元。

数据来源:Wind

数据进一步显示,截至二季度末,现存的券商大集合产品中,共有11只大集合产品的规模超过100亿元,最高的为招商资管智远天添利,同期资产规模超过380亿元。值得注意的是,上述11只产品中,绝大多数为货币型基金,仅有2家为债券型基金,且均隶属于东证融汇资产管理公司。

东证融汇禧悦90天滚动持有中短债债券型集合资产管理计划成立于2021年12月15日,二季度规模为168.6亿元,而东证融汇鑫享30天滚动持有中短债债券型集合资产管理计划成立于2021年11月26日,同期规模为113.64亿元。由于其在三方平台赢得了口碑和快速扩张的规模,上述两只参公大集合产品的动向也自然受到业内关注。

据记者多方了解,东证融汇资管公司就即将陆续到期的大集合产品,正在和东方基金沟通,协商变更事宜。而东方基金的控股股东、实际控制人正是东北证券,后者持股比例达到了57.6%。而二季度末东方基金管理规模超过1300亿元,债券型基金规模为1008.52亿元,占比超过七成五。

前述券商资管人士则是指出,目前,部分债券型大集合产品可能大多都要转到公募基金去,但是保证金产品改造而来的货币基金,其相关政策目前还需等待。

闽ICP备19021180号-2

闽ICP备19021180号-2