11月6日,为期两天的美联储货币政策会议在华盛顿召开。市场普遍预期,美联储将下调基准利率25个基点至4.5%-4.75%。外界焦点转向决议声明和鲍威尔新闻发布会,以寻找未来政策路径线索及特朗普当选后的可能影响。

自上次美联储议息会议以来,美国经济整体保持韧性。最新公布的标普全球采购经理人指数(PMI)和美国供应管理协会(ISM)调查均好于预期,显示四季度初经济动能稳固。亚特兰大联储GDPNow预计本季度美国经济增速为2.4%,高于长期趋势增速1.8%。通胀方面,9月美国个人消费支出(PCE)降至2.1%,但核心PCE连续三个月保持在2.7%,显示出一定黏性风险。一些机构认为,在商品价格趋稳背景下,服务业价格可能成为通胀隐患。

牛津经济研究院高级经济学家施瓦茨表示,通货膨胀是选民最关心的问题,持续2%的通胀之路将是漫长而艰难的。美国联信银行首席经济学家亚当斯认为,尽管整体通胀率已放缓至接近美联储目标,但核心通胀率持续上升仍可能影响美联储的做法。他预计美联储在选举后可能会降息25个基点,但也需保持警惕,因为核心压力远未完全减弱。

就业市场数据喜忧参半。上月非农仅增加12000个工作岗位,可能受到罢工、恶劣天气和劳工统计局调查低响应率的影响。不过,上周美国初请失业金人数降至21.6万,连续第三周下降,回到年内低位。施瓦茨表示,近期就业数据受短期因素影响,但从长远来看,失业率上升是由劳动人口增长推动的。劳动力市场流动率下降表明工资增长有所放缓,这可能受到美联储欢迎。

从本次会议前的公开表态和9月美联储会议纪要中,市场注意到美联储内部存在分歧。亚特兰大联储主席博斯蒂克曾表示,11月会议可以考虑跳过降息。宽松周期的整体立场没有改变,但对经济数据的不同解读可能成为摆在鲍威尔面前的一大挑战。一些官员担心通胀仍在上升,对快速降息持谨慎态度;另一些人则更担心劳动力市场疲软,支持进一步大幅降息。

经济前景依然存在不确定性。TS Lombard全球宏观经济董事总经理帕金斯指出,目前情况特殊——从未在美联储预计的中性利率之上收紧200个基点,却看到通胀在没有衰退的情况下蒸发。美国总统选举结果也会影响经济,下一届政府的税收、贸易和移民政策将在未来几年发挥重要作用。蒙特利尔银行报告称,进口关税和其他政策可能对经济和通胀产生影响,美联储可能需要相应调整政策立场。

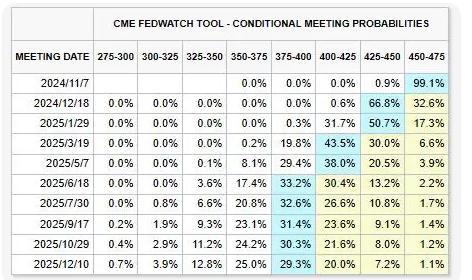

特朗普宣布胜选后,联邦基金利率定价显示,12月降息25个基点的概率回落到约70%,美联储可能在明年6月迎来本次降息周期的终点——3.75%-4%。特朗普竞选时承诺解决他认为的经济困境,并计划征收更高关税、减税和减缓移民。华尔街机构认为,这些政策可能会短暂推动经济增长和更紧张的劳动力市场,限制货币政策宽松空间。然而,这也可能带来更高的联邦债务问题,美国财政部数据显示,本财年债务利息已达8800亿美元。特朗普税收政策可能带来更大的财政压力,偿债风险和信用评级压力不容忽视。周三,美国中长期美债收益率在抛售中大幅下挫,基准10年期美债一度逼近4.50%。

转载请注明来自共享纸巾,本文标题:《美联储决议前瞻 降息预期与政策分歧》

闽ICP备19021180号-2

闽ICP备19021180号-2